ETF日报:作为股市风向标的证券板块,或同时受益于经济基本面的改善和市场情绪的火热,证券ETF值得关注

- 国际

- 2024-12-06 00:00:04

- 672

今日大盘全天缩量窄幅震荡,截至收盘,上证指数涨0.12%报3368.86点,深证成指涨0.29%,创业板指涨0.36%。量能方面,A股全天成交1.53万亿元,较上日成交额边际回落。盘面上,传媒、计算机、通信等成长板块带头上涨,石油石化回调较多。

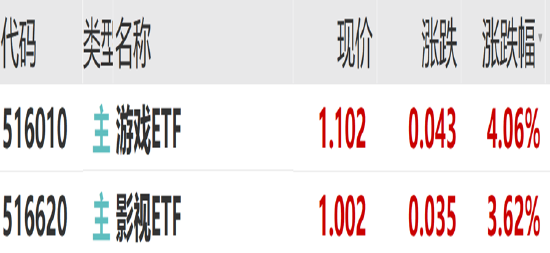

传媒板块今日表现亮眼,游戏ETF(516010)涨4.06%,影视ETF(516620)涨3.62%。

消息面上,12月4日晚,OpenAI官宣将在接下来的12个工作日,连续举行直播活动,包含发布会或demo演示;新产品中或包含用户们期待已久的文字转视频工具Sora和一款新的推理模型。

OpenAI作为全球大模型领域的领跑者,其持续的技术和产品展示,有望带来AI应用关注度的提升。该消息一定程度引发市场对于AI产业链的热情,游戏、影视等传媒板块作为AI落地最可能的应用场景,今日市场表现较好。

基本面上,11月20日,国家新闻出版署公布最新国产及进口版号,公布时间相较以往有所提前。截至11月共计发放1184款(数量超过2023年全年发放的978款);进口版号发放6次,共计98款。版号发放的持续一定程度体现出政策端的支持,有望提振游戏行业市场信心。

根据2024年10月中国游戏产业月度报告数据,2024年10月中国游戏市场收入290.83亿元,同比增长14.40%,其中,手游市场实际销售收入221.10亿元,同比增长17.07%,端游市场实际销售收入55.85亿元,同比下降0.73%。中国自主研发游戏海外市场实际销售收入16.07亿美元,同比增长29.42%。产业数据反映出行业需求较好。

后市来看,游戏板块基本面依然具备一定景气度,行业具备一定的投资价值。基本面上看,游戏板块受到“版号发放常态化+本土游戏出海+AIGC驱动降本创新”多重利好。今年以来版号发放数量增多、发放频率节奏稳定体现出政策端的支持,有利于国内游戏市场持续扩容、游戏行业的中长期发展。

长期看,AIGC带来“降本创新”,技术投入应用后有望开启长景气空间,且AI技术的不断突破可能加速这个过程。国内kimi、智谱等大模型仍在持续进化,AI Agent/文生视频等方向进步显著,后市应用端空间广阔。游戏板块高位回调之后,短期行业中的泡沫或基本出清,随着国产游戏精品化+新业态放量,后续长期价值可能更为突出。当前游戏板块估值相对合理,可适当关注游戏ETF(516010)。

影视板块也可以适当关注。短期看,春节档,《封神第二部:战火西岐》等多部市场关注度较高的影片将至,有望带来票房复苏、提振市场信心。长期看,影视板块同样受益于AIGC “降本创新”的逻辑。可适当关注影视ETF(516620),但需警惕盈利承压带来的波动风险。

今日,证券板块表现强势,证券ETF(512880)小幅低开后市场有所承接。最高涨幅近2%后小幅回落,全天成交额超15亿元,最终收涨1.15%。

消息层面:头部险资举牌券商股票,体现了专业机构投资者对券商股投资价值的肯定,或有望推升市场对券商板块的乐观情绪。12月4日晚间,新华人寿保险股份有限公司在官网发布关于举牌海通证券H股公告。值得一提的是,根据海通证券公告,新华保险在11月28日增持海通证券H股达到举牌线后又在12月2日、12月3日两个交易日继续买入,每个交易日分别买入800万股海通证券H股。险资积极响应中长期资金入市号召,举牌券商上市公司,相较于普通增持,举牌对于提振市场情绪具有显著的正向影响,或将抬升市场对板块的估值认可和投资热情。

预期层面:证券行业并购预期不断发酵,整体盈利能力和估值水平有望持续提升。今年以来,证券行业内企业并购消息不断,如浙商证券收购国都证券、国联证券收购民生证券、国泰君安证券收购海通证券等。通过并购重组,同一或相似股东下的资源整合有望提速,行业内上市公司盈利能力有望加速修复。而另一方面,在大力建设金融强国之路上,通过并购重组等方式加快建设一流投资银行的政策支持是对证券行业估值时不可忽视的长逻辑。

盈利层面:在一揽子政策和流动性的持续支持下,证券行业各项业务均有望迎来盈利和估值的“戴维斯双击”。经纪业务方面,行情启动以来,日均成交量超过1.5万亿,而与之相对,8月的交投冰点成交量仅5千亿附近,成交量的火热直接催化了市场对券商经纪业务盈利的乐观预期。自营业务方面,上证指数较低位反弹约20%,自营业务利润亦有望迎来拐点。投行业务方面,虽然IPO并未完全放开,但回顾历史,资本市场二级市场的火热或有益于监管层面放松对IPO一级市场的限制,从而促使投行业务收入触底回升。

作为股市风向标的证券板块,或同时受益于经济基本面的改善和市场情绪的火热,证券ETF(512880)值得关注。

风险提示:投资人应当充分了解基金定期定额投资和零存整取等储蓄方式的区别。定期定额投资是引导投资人进行长期投资、平均投资成本的一种简单易行的投资方式。但是定期定额投资并不能规避基金投资所固有的风险,不能保证投资人获得收益,也不是替代储蓄的等效理财方式。无论是股票ETF/LOF/分级基金,都是属于较高预期风险和预期收益的证券投资基金品种,其预期收益及预期风险水平高于混合型基金、债券型基金和货币市场基金。基金资产投资于科创板和创业板股票,会面临因投资标的、市场制度以及交易规则等差异带来的特有风险,提请投资者注意。板块/基金短期涨跌幅列示仅作为文章分析观点之辅助材料,仅供参考,不构成对基金业绩的保证。文中提及个股短期业绩仅供参考,不构成股票推荐,也不构成对基金业绩的预测和保证。以上观点仅供参考,不构成投资建议或承诺。如需购买相关基金产品,请您关注投资者适当性管理相关规定、提前做好风险测评,并根据您自身的风险承受能力购买与之相匹配的风险等级的基金产品。基金有风险,投资需谨慎。

特约作者:国泰基金

发表评论